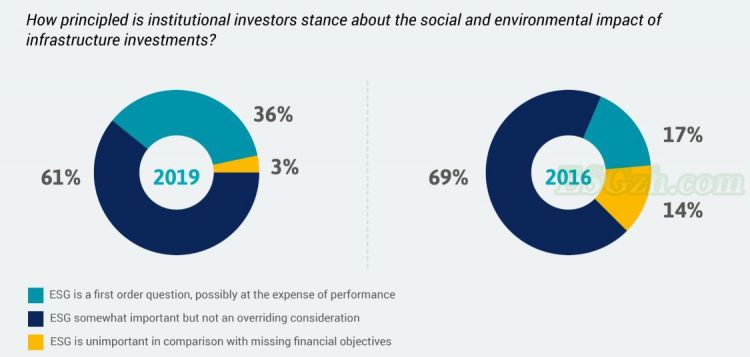

环境,社会和治理(ESG)因素在基础设施投资决策中的重要性日益提高并不是什么新鲜事。我们与EDHEC基础设施研究所进行的2019年全球基础设施投资者调查显示,大约36%的机构投资者现在将ESG视为“首要问题,可能是以绩效为代价的”。自2016年以来,这一情绪就翻了一倍多,当时有17%的人表示他们认为ESG是头等大事。

但是,我们知道,将ESG包含在基础设施投资决策中存在许多批评。其中包括:对ESG的考虑减少了投资机会的范围,牺牲了财务业绩,并且与最大限度地提高回报的信托义务发生冲突。

为什么这种观点仍然存在?也许是因为人们认为,ESG投资仅意味着使用排他性项目筛选,而筛选是由投资者的价值观而非财务分析驱动的。此外,在投资管理行业中,没有将绿色清洗或将投资者“绿色化”作为吸引资本的营销工具的观点。

在这种情况下,是什么促使投资者对ESG的兴趣增加?

推拉因素

首先,基础设施投资者越来越多地建议其投资经理报告ESG的影响。 这是由投资者的利益相关者推动的,他们更加全面地关注投资决策的长期影响,这一点由诸如联合国《负责任投资原则》等可持续发展倡议的签署者的数量来证明。Vantage Infrastructure的Marissa Szczepaniak表示:“ 对[ESG]的认识的提高完全改变了基础架构社区中的对话……如今,投资者期望ESG的整合。”

越来越多的证据表明,ESG因素与财务绩效之间存在正相关关系。人们越来越认识到,ESG集成是一种重要的风险管理工具,从长期来看,可以带来更高的风险调整后收益。当对基础设施项目进行投资时,这可以说是至关重要的,因为基础设施项目往往是高度缺乏流动性的,并且长期而言,使其更容易受到ESG风险的影响,ESG风险随着时间的推移而增长或仅随时间而显现,例如海平面上升。

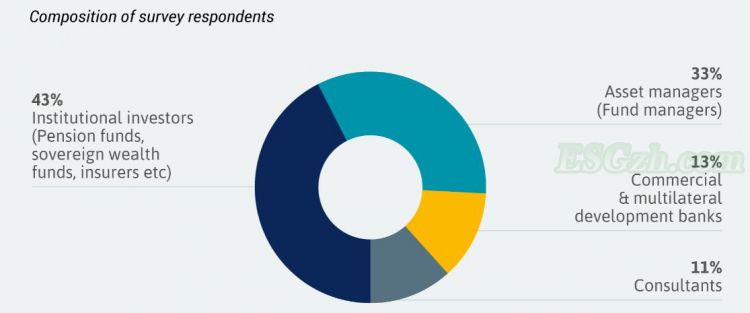

全球基础设施中心的《 2019年全球基础设施投资者调查》。

在2015年德国财富管理(DWS)的荟萃分析中,有超过2,200项研究测量了ESG与财务绩效之间的相关性,其中62.6%的受访者表示,将ESG标准纳入投资流程与公司财务绩效之间存在正相关。

其次,政府的政策和监管需求正在促使投资者报告ESG的影响。根据《巴黎协定》,欧盟委员会任命了可持续金融专家小组,以制定一项计划,建议“通过将ESG因素纳入投资决策来加强金融稳定性”。作为该计划的一部分,最近引入了新的欧盟规则,要求金融机构披露其如何将ESG整合到其流程中。独立地,法国是2015年第一个采用此类披露规定的国家。

我们还看到欧洲以外的此类政策和监管因素。日本还鼓励通过Ito评论,在投资中考虑ESG问题。审查之后,全球最大的养老基金GPIF开始认真对待ESG,联邦政府各部已制定了有关ESG披露的进一步指南。2018年,GPIF和世界银行集团发起了一项新倡议,以推广绿色,社会和可持续发展债券。美国劳工部在2015年承认,ESG因素可以保持投资的财务价值。

ESG的下一步是什么?

到目前为止,将ESG整合到投资决策中应该成为基础架构投资者的标准做法。 除了风险管理,它还是一种识别投资机会的方式。详细评估和管理ESG风险(尤其是针对新兴市场投资的ESG风险)可以发现其他可能被筛选掉的机会。

现在的重要问题是,在投资决策中如何正确考虑ESG。ESG评估需要超越基于主题的投资(例如碳减排)或ESG筛选(不包括具有某些ESG功能的项目的投资),这是基础设施投资者通常根据世界自然基金会(WWF)雇用的。

相反,ESG评估应该对每个ESG因素如何影响成本,收入以及资本成本和经济利益进行更深入的分析,以便可以整体考虑。为此,投资者,思想领袖,政府和监管机构需要共同努力,以找到一种更好的方法来量化ESG因素的影响。

全球基础设施中心的《 2019年全球基础设施投资者调查》