除了盈利和市场能力,承担社会责任已经成为当下企业不可缺少的考量标准。

根据MSCI的最新调查报告,约1成的MSCI中国指数成分股在“环境、社会和治理”(ESG)的评级有所提升,其中阿里巴巴由B级被上调至BB级别,不过,报告也反映出:目前尚未有中国企业达到AAA最高评级。

近年来,ESG理念在全球范围内快速发展,欧美责任投资的增长占据了全球80%以上的市场份额。然而,中国许多企业的责任投资和ESG整合理念,仍处于发展初期。

本文将为您分析中国ESG最新趋势、普通合伙人如何将ESG因素纳入其投资生命周期及日常实践的实用指南。

中国ESG现今趋势

从小众到主流

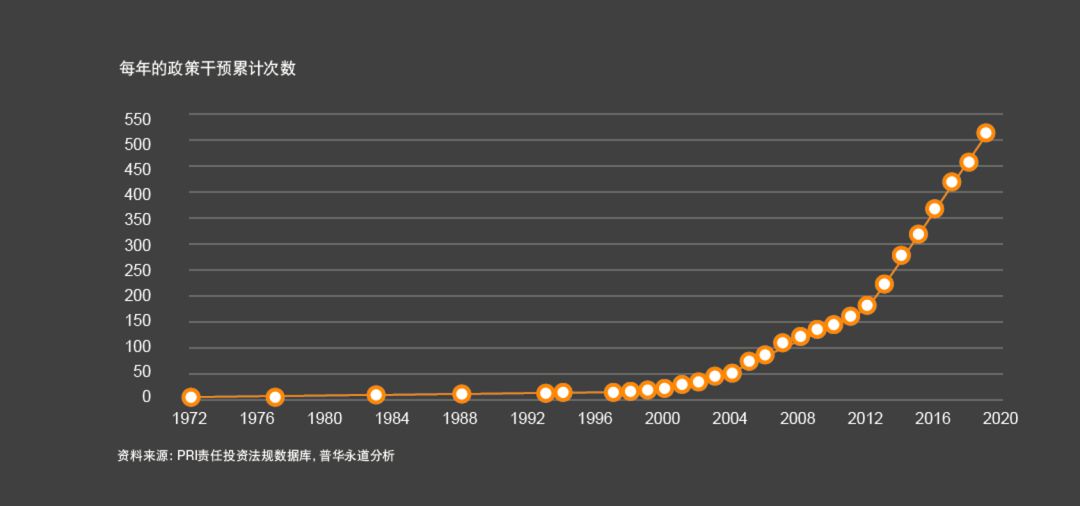

如图所示,全球ESG相关法规的数量在过去15年中增长了十倍以上。在中国,相对于社会和治理因素,环境因素也会得到更多关注和审查。中国在2016年签署《巴黎协定》,并实施了更为严格的法规,以遏制温室气体的排放和污染。

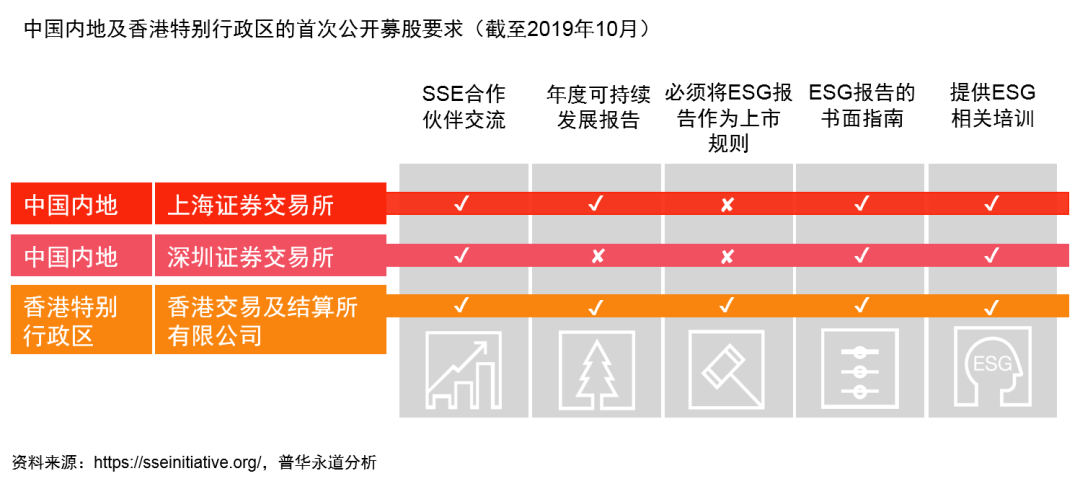

与其他国家相比,中国的ESG披露水平排名仍然较低,另一方面,中国证券监督管理委员会于2018年提出,未来出台的新规范将要求上市公司在2020年之前进行ESG披露。上海和深圳证券交易所也发布了指南,要求上市公司对ESG报告进行更好的披露。

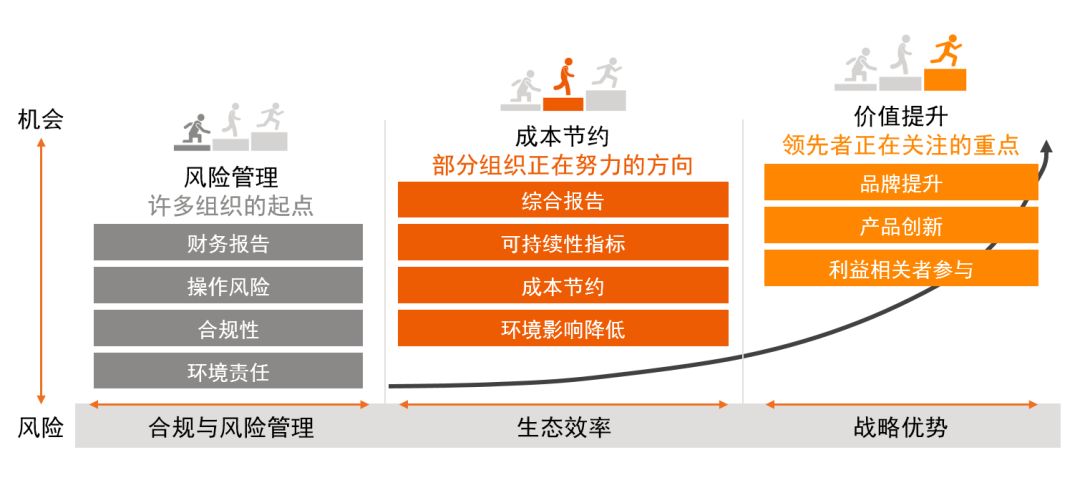

在这种社会趋势下,制定投资决策时将ESG因素与传统财务因素结合在一起的责任投资,已从“有也不错”的小众活动发展成为必须的主流需求。私募股权公司在采用责任投资和ESG整合方面,大致可以分为三类:领跑者、中间层和落后者。如图所示,根据他们的ESG成熟度,企业将以不同的方式解决ESG问题。

普通合伙人如何在投资生命周期中整合ESG因素

通过将ESG因素整合到投资决策过程中,普通合伙人可以识别、管理和报告风险以创造价值并产生长期可持续回报。首先,普通合伙人必须建立一种“ESG思维方式”,这种思维包括:“自上而下的长期承诺”、“设定明确目标”、“明确的责任分配”、“计划和预算制定”、“积极的内外沟通”等方法。然后,普通合伙人还必须将ESG因素整合到投资生命周期的四大阶段——

1. 寻找标的阶段

识别ESG风险并发现价值创造机会应该在投资生命周期的早期,甚至早在尽职调查期就开始进行,普通合伙人可以:

2. 投后管控阶段

根据投资策略、治理模型和控制权等,普通合伙人在所有权过程中参与被投公司管理的方式可能会有所不同。故应当通过与被投公司管理层沟通,并提出几个能与可持续发展目标更加紧密结合的ESG重点领域。为此,普通合伙人可以:

3. 运营和监督阶段

在运营期间,由于ESG数据通常由被投公司自行报告且没有经过第三方审核,故持续监督是合伙人识别投资期间的风险并将其最小化,以及收集被投公司业绩数据的关键步骤。为此,普通合伙人可以:

4. 投资退出阶段

进行彻底的投资退出前ESG尽职调查,可以确保退出流程更顺利地进行。为了避免对投资估值产生负面影响或退出后出现负面新闻,普通合伙人可以:

推动企业基于碳市场披露气候变化信息,面临的问题和挑战有哪些?

做好企业气候信息披露,对于碳市场的稳定、活跃运行,能带来哪些促进作用?

企业气候信息披露与碳市场有什么关系?为什么提出基于碳市场的气候信息披露制度建议?