一、时政热点:聚焦两会,新基建迎来风口

2020年5月22日十三届全国人大三次会议上,国务院总理李克强代表国务院发布今年政府工作报告。不同以往,今年的政府工作报告未强调经济增长目标,而是提出了以 “六稳” 、 “六保” 为核心的工作重点。此背景下,信用债也迎来新的市场环境,而新基建作为今年发展的重点,城投企业作为传统基建的主要承接主体,其未来表现引人关注。同时,与新基建相关的一些行业,也迎来利好局面。在债券信用分析中,中央财经大学绿色金融国际研究院创新将ESG(环境、社会和治理)因子纳入传统信用评估体系,能够从非财务维度考察债券主体的潜在ESG风险。因此在本文中,我们将从ESG视角出发,重点关注交通运输仓储和邮政,水利环境和公共设施管理,建筑,设备制造这几个重点行业的ESG表现。

二、本月信用债概览

(一)宏观环境

年初至今,新冠疫情在我国爆发,国内生产、消费、等经济活动大范围停滞,导致投资、消费、进出口下行,企业营收受到阻碍,违约风险上升;四月份金融领域对外资开放在带来机遇的同时也带来了挑战,全球市场受疫情影响仍然严峻,本月下旬美国22个州的33个城市爆发了动乱。如何在当前风谲云诡的环境中保持初心,稳住发展变的至关重要。

五月下旬召开的“两会”翻开了我国经济逆周期新的篇章,中央政府杠杆率低,存在明显加杠杆的空间,宏观加杠杆显示出后续货币信贷持续供给与流动性宽松将会大概率发生。同样中小微企业与个体工商户在此次疫情中受到的冲击最大,作为吸纳就业的主力军,中央把中小微企业和个体工商户纾困放到突出位置。通过加大对企业金融支持、增加融资性现金流来弥补经营性现金流断流。

表1 不同期限国债收益率

资料来源:Wind, 中央财经大学绿色金融国际研究院整理

从五月发行的不同期限国债收益率来看,其收益率均有所下降,其中一年期国债收益率变化最大,是受逆周期加码与宏观经济环境下行影响所致。

(二)信用债市场

5月4日到6月1日,市场上信用债发行1053只,发行额为11969.58亿元,新增发行数目比上月减少691只,发行额比上月减少3422.78亿元,从类别上来看,短期融资券所占新发行面额比重较大为27.9%,同时金融债所占比重达到了27.64%,排名第二。从发行只数上来看同样也是短期融资券比重较大,达到了29.4%,而金融债数目占总数目的比重为6.26%。从行业上来看(分类标准参照证监会行业),五月信用债发债个数前三分别为建筑业、金融保险业与综合类,其所占总数百分比分别为:23.85%、18.23%、17.35%。

(三)信用评级调整

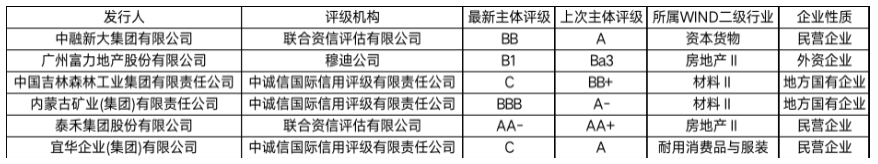

1、主体评级调低统计

表2 发债主体评级调低统计

资料来源:Wind, 中央财经大学绿色金融国际研究院整理

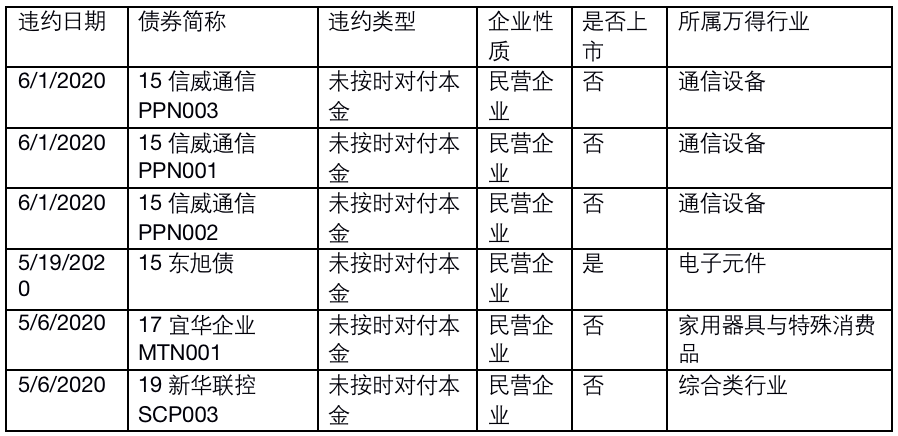

2、债项违约统计

表3 违约债项统计

资料来源:Wind, 中央财经大学绿色金融国际研究院整理

三、两会背景下,重点行业信用债与ESG分析

五月份的两会上,政府工作报告未提出今年GDP增速具体目标,主要原因是受疫情影响,全球经济发展不确定性因素太多,国内经济发展也同样会面临难以预料的因素,因此在政策上重点关注“六稳、六保”,保持我国经济平稳健康发展显得尤为重要,基于区域经济发展重大战略背景下,本节对截止到2019年第四季度,长三角地区AA+主体信用评级的484家发债企业ESG数据进行分析,同时按照两会提出的“两新一重”行业进行行业内梳理;所关注的行业分别是:交通运输仓储和邮政业、水利环境和公共设施管理业、建筑业、设备制造业这四种行业。(完整行业请参考中央财经大学绿色金融国际研究院ESG双周刊09期)

(一)交通运输仓储和邮政业

无论是加强新型基础设施建设和加强新型城镇化建设的“两新”,还是加强重大工程建设的“一重”都跟交通运输行业密不可分,在长三角地区主体评级AA+及以上的发债企业样本中一共有40家,从ESG总分上来看,长三家地区发债企业样本中均值为43.7,略低于同行业在中证800中均值45.0。在五月份中,交通运输业新增信用债57只,发行金额占比7.02%,相比于上个月发行125只相比,本月信用债发行量有大幅度下降,这种现象发生的主要原因是交通运输行业在第一季度受疫情影响较大,公司通过发债的手段募集资金用以补充流动资金与偿还债务,进入五月以来,随着疫情影响的减弱,居民出行率增加,公司流动资金压力得到缓解,因而发债量也有较为明显的下降。

(二)水利环境和公共设施管理业

水利环境和公共设施管理行业与老百姓的生活息息相关,同样也是“两新”中的基础设施建设所包含的行业,样本中属于该行业的公司一共有6家,从ESG总分来看,公司分数差别较大,平均值低于中证800样本内同行业表现,从E、S、G角度来看各家公司之间差别较大。在五月份该行业共发信用债63只,发债金额占总额14.36%,金额占比在全部行业中排名第四,与4月发债量111只相比有较大比例的下降,从债券类型来看,五月份行业内公司发债集中于一般中期票据与超短期融资债券。

四、总结

央行允许宏观杠杆率上升并释放出宽信用积极信号,从企业角度来看,应当加强公司在治理方面的投入,优化内部架构,增强信息透明度,使得企业在面临经济下行的环境中有足够的抗风险能力,宽松的宏观政策也会对信用债发行人产生积极影响,实体经济方面,多种政策在推动企业债券融资,降低企业综合融资成本,民营企业的困境正在得到缓解。

作者:

施懿宸 中央财经大学绿色金融国际研究院副院长,讲座教授,长三角绿色价值投资研究院院长,绿色金融产品创新实验室负责人

罗文尧 中央财经大学绿色金融国际研究院研究员,长三角绿色价值投资研究院研究员

包 婕 中央财经大学绿色金融国际研究院研究员,长三角绿色价值投资研究院研究员

推动企业基于碳市场披露气候变化信息,面临的问题和挑战有哪些?

做好企业气候信息披露,对于碳市场的稳定、活跃运行,能带来哪些促进作用?

企业气候信息披露与碳市场有什么关系?为什么提出基于碳市场的气候信息披露制度建议?