过去五年,绿色债券发行量迅速提升, 2019年全球绿色债券发行达到2500亿美元,欧盟“7500亿欧元刺激经济方案”中的1/3资金计划通过发行绿色债券来筹集。然而,号称“央行俱乐部”的国际清算银行(BIS)在其9月季度研究报告中质疑,认为绿色债券并未带来额外的气候效益[1]。该研究显示,绿色债券通常强调支持气候环境友好项目(包括碳减排项目),但绿色债券项目通常不会给企业层面带来碳减排。

BIS发布的三项主要研究成果如下:

- 目前绿色债券贴标并不会为发行人降低碳排放强度(碳排放相对于营业额);

- 对发行企业进行碳排放的评级,而不仅仅是债券评级,有利于投资者了解并发现企业的碳排放管理效果;

- 企业层面的评级,是对现有的绿债贴标系统的补充,有利于鼓励高排放企业进行碳减排。

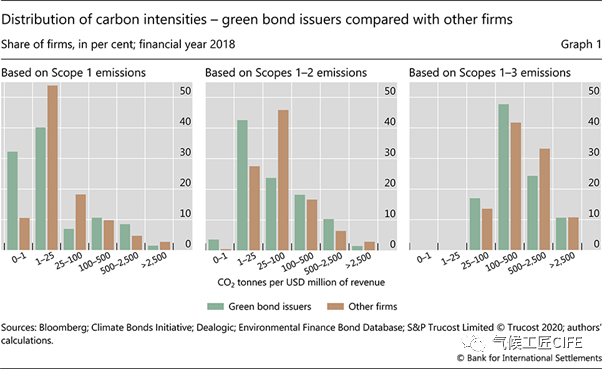

BIS研究数据(如图1所示)指出,目前的绿债贴标体系并未带来发行人碳排放下降。即使发行人的资金投入绿色项目(如可再生能源和节能),发行人仍然可能通过其他融资渠道进行大量的高碳排放活动(如建设燃煤电厂)。

图1 绿债发行企业和其他企业的碳排放强度对比

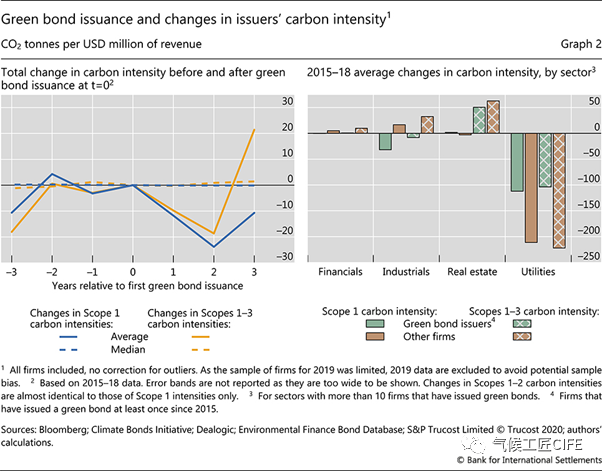

如图2所示,绿债和非绿债的碳排放强度变化并没有显著差异。如图2(左)所示,绿色债券发行三年后,范围1、2和3的排放强度比发行前上升。另一方面,如图2(右)所示,高排放行业发行绿债后的碳排放强度比普通债券没有显著改善。

图2 绿色债券发行前后发行人碳排放系数变化

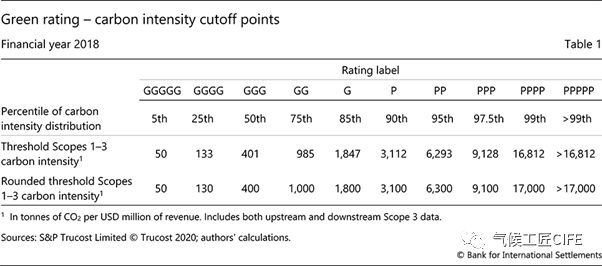

因此,BIS建议评估绿色债券发行人在发行绿债后的碳排放系数变化。对发行企业的碳排放强度水平以及绿色债券发行后的影响进行评估(如表1所示),GGGGG为行业低碳排放强度水平居前5%的发行人,而PPPPP为行业排放强度最高的1%的发行人。

表1 BIS研究设计的发行人绿色评级系统

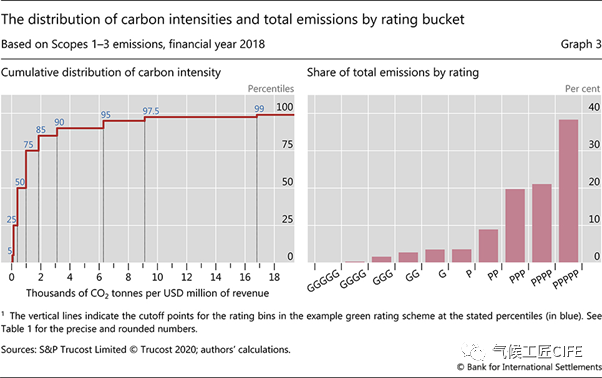

图3 BIS研究设计的发行绿色评级系统碳排放强度排名分布图

“发行人披露碳排放强度评级有利于促进企业开展碳减排,是现有绿色债券体系的提升。然而,绿色债券发行人包括金融机构,金融机构自身排放并不高,因此还需要评估金融机构资产的碳排放强度及其变化。”爱丁堡大学梁希博士指出。

与BIS研究理念相同,欧洲智库CEPS也为德国政府9月初发行的127亿欧元绿债泼了一盆冷水[2]。正当许多分析员为德国政府首次发行联邦绿债振奋,CEPS却认为,投资者和环保组织会为绿债发行对欧洲的绿色转型的效果感到失望。首先,绿色项目的投资决定发生在发行绿债之前,融资决定在项目投资决定开展之后,这就意味着绿色债券并不带来额外减排量。CEPS也注意到,德国联邦绿色债券发行筹集的资金都用于已经开展的绿色项目,因此不认为发行绿债会带来显著的碳排放变化。

德国政府设置了“1:1的汇率”来尝试降低绿色债券投资的流动性风险,设立绿债和非绿债等同期限和票面利率债券,即在绿债到期收益率高于同等常规债券的时候,选择购买“双胞胎”的绿债。这种做法让德国绿债和非绿债的到期收益率持平。德国政府认为这种做法,有利于设置一条无风险的绿色债券收益率曲线。CEPS却认为,这种做法多此一举,欧洲投资银行早就实现了绿色债券的25年长度收益率曲线。

未来绿色债券的到期收益率曲线需要比同等债券预计低很多,这实实在在地有利于吸引发行人发行绿债。然而,我们需要共同明确这一切努力的真正意义——发行绿债能够真正地驱动减排,带来额外的气候友好商业和公共投资,否则一切都是金融体系的一场“绿色虚拟游戏”,需要改革现有绿债贴标体系。