从一级市场看,绿色债券发行成本优势进一步凸显。2019年和2020年,与可比普通债券(同一发行人当季发行的非绿色债券并剔除期限溢价因素)相比,40%左右的绿色债券票面利率更低。在相关政策利好刺激下,2021年具有发行成本优势的绿色债券占比显著提升至77%,发行价差由2020年的1BP扩大到6BP(见图4)。按平均每个发行人绿色债券余额45亿元估算,每年可为单个发行人节省财务成本近300万元。如中国长江三峡集团有限公司(以下简称“三峡集团”)2020年3月发行“20三峡GN001”时,尚未获得价格优势,2021年11月“21三峡GN015”发行时,价格比当日中债中短期票据收益率曲线上的价格点低26BP(见图5)。

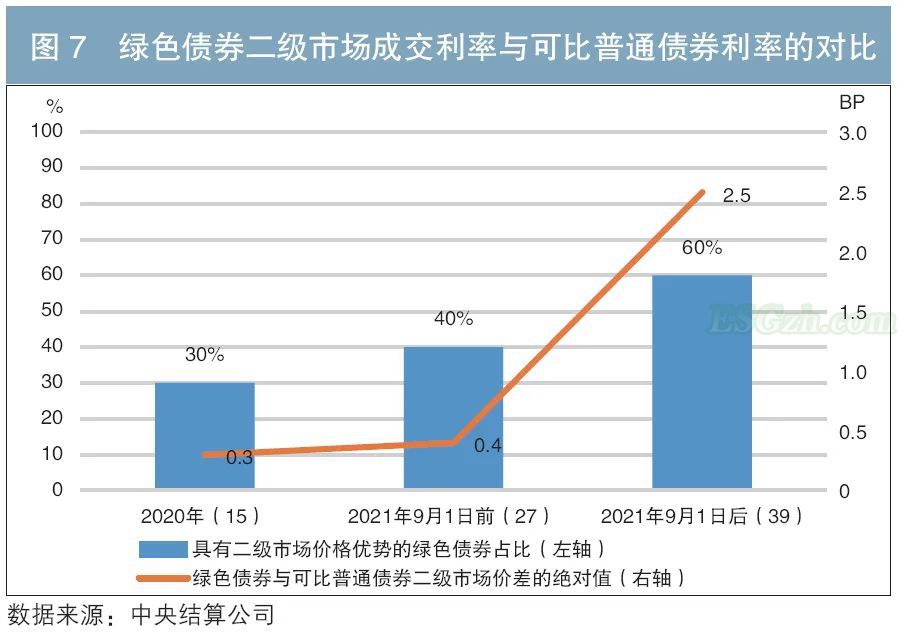

2021年绿色债券二级市场交投活跃,市场主体对绿色债券的偏好明显上升。全年共有703只绿色债券发生交易,总成交额为8754亿元(见图6)。2020年1月至2021年8月,与可比普通债券相比,绿色债券二级市场交易价格仅有0.3~0.4BP的微弱优势。自2021年9月起,绿色债券的二级市场价格优势更为明显,60%的绿色债券成交价格低于普通债券价格,平均价差扩大到2.5BP(见图7)。