2019年度,北京市生态环境局针对江淮汽车对车辆污染控制装置以次充好,冒充排放检验合格产品出厂销售的行为,开出环保史上单次罚金最高罚单,罚没金额累计达1.7亿元。

近年来,环境负面事件对上市公司市值波动的影响也愈加明显。据上海青悦统计,2019年度, A股上市公司或其下属子公司共存在数千条环境违规记录。除江淮汽车,另有9名公司上榜,他们分别是:包钢股份,中国铁建、中国石化、中国铝业、开滦股份,振华重工,白银有色和建投能源。

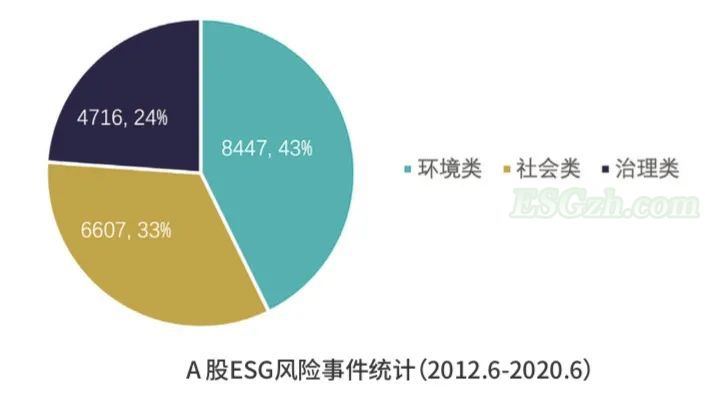

在近日举办的中国责任投资论坛(China SIF)2020夏季峰会上,北京商道融绿咨询有限公司(以下简称商道融绿)发布《A股ESG评级分析报告2020》(以下简称《报告》)显示,自2012年6月至2020年6月,共发生ESG风险事件19770件,涉及到1293家上市公司,其中环境类风险事件8447件,占比43%,位居首位。【ESG即环境、社会和公司治理(Environment、Social Responsibility、Corporate Governance),包括信息披露、评估评级和投资指引三个方面,是社会责任投资的基础。】

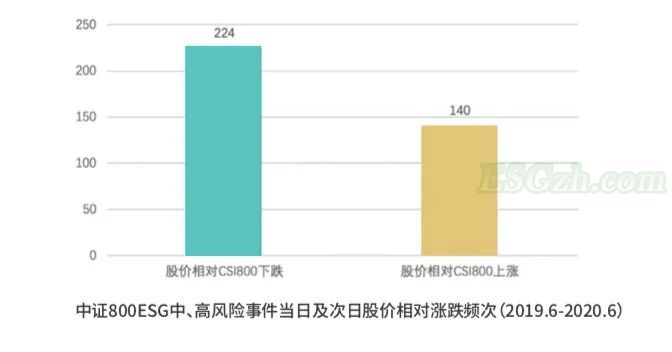

商道融绿研究表明,过去一年,61.6%的中证800成分股公司(中证800指成分股是由中证500和沪深300成分股一起构成,中证800指数综合反映沪深证券市场内大中小市值公司的整体状况)出现过ESG风险事件,而上市公司的ESG评级表现和股价显著相关。

“近几年,中国对责任投资明显提升,很多机构研究都显示,注重ESG投资的业绩跟大市相比是有优势的,在中国尤为明显。”中国金融学会绿色金融专业委员会主任、央行货币政策委员会委员、清华大学金融与发展研究中心主任马骏博士表示,“我预计监管部门将出台政策,在上市公司和发债企业中实行强制性的环境信息披露。有了这个政策之后,上市公司的数据完整性和质量会得到大幅提升。”

图源:《A股ESG评级分析报告2020》

辉丰股份从农药明星股到面临退市风险

环境表现不佳的上市公司融资成本更高

2018年5月21日,证监会曾表示,将研究建立上市公司ESG报告(包含以“社会责任报告”、“可持续发展报告”等为名称的报告)制度,持续强化上市公司环境和社会责任方面的信息披露义务。在IPO、再融资和并购重组审核中,要进一步加大对环保问题的关注。

监管部门的上述表态,正是基于当时部分上市公司和挂牌公司接连因环保问题受处罚的背景。

2018年4月17日,山西三维集团(股票代码:000755,后剥壳重组,现用名:山西路桥)违规倾倒、排放工业废渣、废水,严重破坏周边生态环境,被媒体曝光。

4月20日,江苏辉丰生物农业股份有限公司(以下简称辉丰股份,股票代码:002496)因违反环保规定被生态环境部通报。通报显示,辉丰股份存在非法处置危险废物、违规转移和贮存危险废物、长期偷排高浓度有毒有害废水以及治污设施不正常运行等问题。

2018年4—5月,还有包括凯马B(股票代码:900953)、广济药业(股票代码:000952)、和胜股份(股票代码:002824)、龙蟒佰利(股票代码:002601)、南京熊猫(股票代码:600775)等多家上市公司和挂牌公司发布了涉及环保的处罚整改公告,罚款金额累计近4000万元。

随着上市公司更多的环境、社会及公司治理负面事件曝光于公众视野,上市公司的股价波动也愈加呈现正相关的表现。以辉丰股份为例,从昔日的“农药明星股”到信披违规、车间停产、屡次被卷入“环保门”,再到面临退市风险,辉丰股份最终落得一地鸡毛。

据中国证券投资基金业协会调查统计,近年间,我国监管部门、投资机构、上市公司及行业协会对ESG的重视日益提升,有87%的投资机构对ESG投资有所关注。上市公司的ESG表现成为市场在衡量企业投资价值时的重要维度。

淡马锡国际可持续发展和统筹总裁胡以晨指出,今年第一季度,由股东在股东年会上所推行的提议中有66%与ESG参与式投资策略和管理模式有直接关系。在气候变化、自然资源稀缺和社会不平等三大挑战面前,ESG管理不佳的公司,其风险回报比例优势削弱,融资成本也会更高,对消费者、雇员和投资人的吸引力亦会逐渐丧失。

近8年上市公司ESG环境类风险事件占比43%

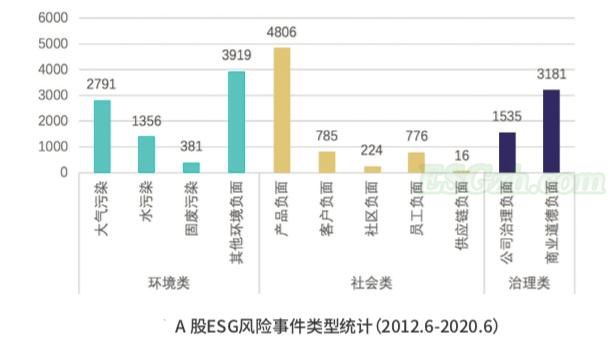

大气污染、水污染及其他环境负面事件(如程序违规等)出现较多

在政策和市场的推动下,我国上市公司的ESG信息披露呈增长态势。

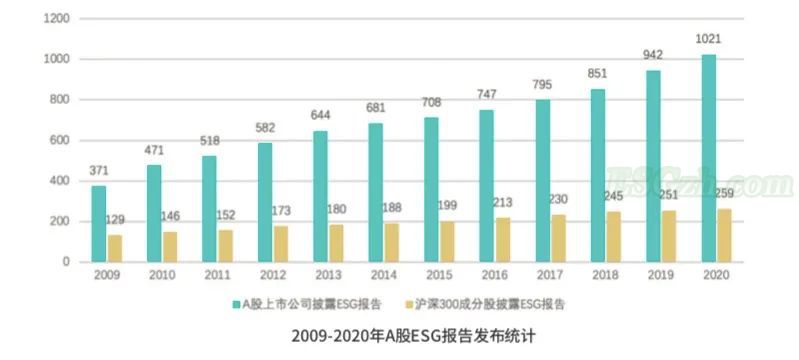

图源:《A股ESG评级分析报告2020》

《报告》统计,从2009年到2020年(截至6月15日),A股上市公司发布ESG报告数量从2009年的371份已经发展到目前的1021份,数量增幅持续稳定。2020年约有27%的上市公司发布了ESG报告。其中沪深300上市公司2020年有259家发布报告,占比已经超过86%,表明头部上市公司已经有较强的ESG披露意识。

商道融绿董事总经理张睿介绍,基于商道融绿的数据库及ESG风险雷达系统,他们对数据库收录的超过1700家上市公司进行分析,并重点系统分析以中证800指数成分股为代表的A股上市公司2018年—2020年3年间ESG评级结果,发现:A股上市公司ESG报告及ESG指标披露稳步提升,但自主披露还需加强,多数自愿披露指标的披露率还未超过50%;A股上市公司ESG整体绩效稳步提升,但总体水平仍处在发展阶段,其中ESG管理和披露提升显著,同期ESG风险暴露也明显增高,以上市公司出现ESG负面事件为代表的ESG风险情况逐年上升,3年总体增长7%。

根据商道融绿ESG风险雷达数据库收录的A股ESG风险事件统计,自2012年6月至2020年6月,共收录ESG风险事件19770件,涉及到1293家上市公司,其中环境类风险事件8447件,占比43%;社会类风险事件6607件,占比33%,公司治理类风险事件4716件,占比24%。

图源:《A股ESG评级分析报告2020》

“深入分析ESG风险事件的类型,以E环境为维度,发现涉及到大气污染、水污染及其他环境负面事件(如程序违规等)是出现较多的环境类风险事件。”张睿表示,他们选取2018年至2019年中证800成分股每期ESG评级得分排名前100位和后100位的公司,采用自由流通市值权重,分别构建了“中证800高ESG100组合”和“中证800低ESG100组合”。以2018年7月至2020年5月的组合股价走势可以发现,中证800高ESG100组合超过中证800基准约3.1%,而低ESG100组合落后于中证800基准约3.6%,另外在最大回撤指标方面,高ESG100组合也以17.5%优于低ESG100组合的23.7%。上市公司ESG绩效和股价的相关性显著。

图源:《A股ESG评级分析报告2020》

我国ESG投资仍相对落后

应强化环境信息披露,进一步完善数据和方法,借鉴国际经验

“不过,跟欧美市场相比,中国市场的ESG产品占全部资管产品的比重还很小,我们在ESG这个领域还相对落后。”马骏表示,这主要有两个原因。一是我国机构投资者,包括资管机构和资产所有者,对ESG理念还没有充分的认识,还要通过各种方式去呼吁。二是ESG投资的方法工具和数据还要完善,特别是数据不够、数据质量不好等问题要解决。

针对上述问题,马骏认为,政府部门、机构投资者、学术机构、第三方机构等都要共同努力,并从以下三个方面入手。

一是要提升机构和个人的ESG投资意识。首先要让数据说话,让更多人知道ESG投资的潜力,产品业绩确实能比基准好。其次要做更多前瞻性的分析,尤其是金融机构的环境压力测试和各类情景分析。

二是要强化信息披露。在推进实行强制性的环境信息披露过程中可以开展试点,逐步提升上市公司环境信息披露能力。

三是要进一步完善数据和方法。如果有了强制性的环境信息披露要求,数据会变得更加完整,但要强化数字的可用性和可得性,建议将数据整合到一个平台中,让投资机构能够更便利地获取这些数据,金融机构也要投入一些资源来收集、整理和使用这些数据。此外,要强化国际合作,了解发达国家使用数据的方法。

“除了量化模型等方法外,还要学习ESG Engagement的方法,即资产管理公司作为上市公司的股东,可以引导、要求上市公司更多地从事绿色和负责任的经济活动,减少污染和不负责任的经济活动,同时要强化和提升公司治理水平。”马骏表示,ESG Engagement的方法,可以改善公司ESG绩效,提升中长期股价表现。这些做法国际上已有很多经验,中国应该借鉴。

推动企业基于碳市场披露气候变化信息,面临的问题和挑战有哪些?

做好企业气候信息披露,对于碳市场的稳定、活跃运行,能带来哪些促进作用?

企业气候信息披露与碳市场有什么关系?为什么提出基于碳市场的气候信息披露制度建议?