疫情期的EUA抛售已成为过去,如今EUA的价格又回到2月中旬疫情袭击前的水平,对于略呈V形的EUA价格趋势,市场似乎已开始下注:未来一年,碳和电力也许会是唯一能高于其跌落水平前的能源市场。

三个月前,疫情袭击下的市场抛售导致EUA价格暴跌。市场担心疫情的影响会如十年前的金融危机一样,造成工业活动的急剧萎缩继而产生大量的盈余配额。三个月后,这场担心似乎成了多余,本周三EUA价格已涨超50%达到了每吨25.50欧元的水平。

市场推测,欧盟会在疫情后促进绿色复苏,从而进一步推高碳价。一些专业对冲基金也在碳价上押注:欧盟将会采取行动确保碳价继续上涨。

有分析认为价格超预期的快速回弹体现了ETS监管机制的有效性:在机制作用下,每年减少24%的盈余配额,而市场规模的缩小变相提高了碳排放价格。

然而,经济真的从疫情隔离中恢复到2月水平了吗?显然没有。欧洲已经失去了90天的经济运行常态:1月份,欧盟工业产出同比下降2.1%,2月份下降2.2%,3月份下降13.5%,4月份下降28%。2020年的碳排放量将减少约2亿吨,EUA市场还有近13.85亿吨的富余量。

可见,价格飙升并未反映出短期的市场基本面,低油价和对电力的低需求也会抑制EUA的需求。根据欧洲互联电网的数据,欧盟今年的发电量同比下降了6%左右,而可再生能源在总发电量中的份额比2019年上升了近12%。

疫情前,人们习惯分析碳价对燃煤电厂和燃气电厂的收益影响,但今天这样的分析已经没有什么意义了。相比燃气电厂,燃煤电厂的收益很难会有所改善,从电厂的气候收益差价就会发现燃煤电厂的情况有多糟糕。像这样的企业境况,对碳市而言绝非什么好事。

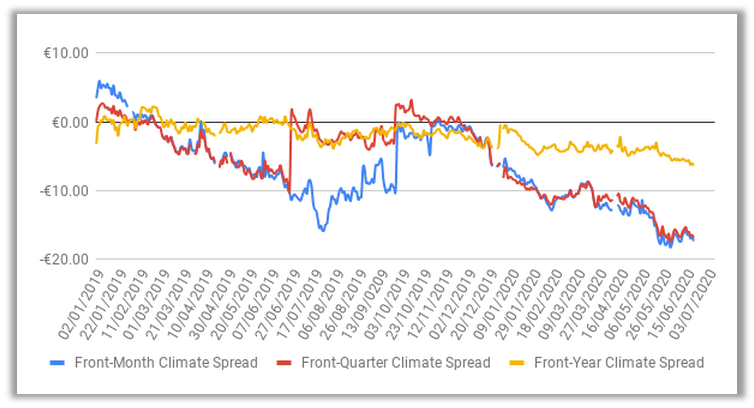

德国电厂气候收益差价

(考虑碳价的燃煤电厂收益与燃气电厂收益之差)

专业人士都很清楚,这仍然是个供过于求的市场。然而EUA价格在本周三升至了四个月来的最高点25.50欧元,如果说目前的基本面毫无意义,那么EUA到底发生了什么?

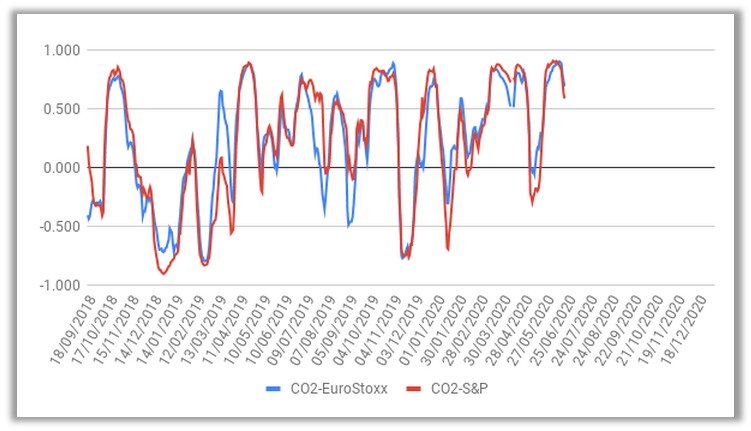

两三周之前,每个人都在谈论碳市与股市的相关性。随着政府向金融体系注入大量资金,股市随之攀升,碳市似乎也紧随其后。但股市在过去一周已开始趋稳,EUA似乎还在继续上涨。如果此时再来衡量两者的相关性,这种关联性似乎正在减弱。

碳市对股市的30日滚动关联系数

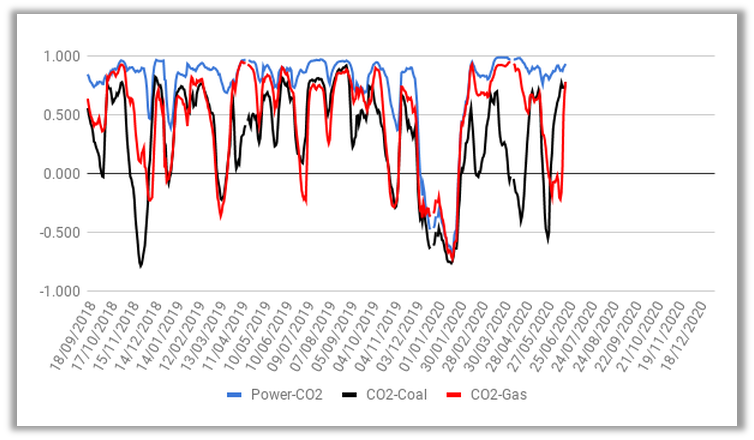

相反,碳与能源的关联性又开始加强。本月初,碳市紧随股市,似乎与天然气和煤炭完全脱钩,而如今情况似乎又有了反转,恢复到了原来的状况。

碳市对能源的30日滚动关联系数

有专业人士认为,这轮价格上涨的背后可能是企业在调整其仓位策略,或是金融机构在建立投机仓位。

抛开基本面再来看看技术面。在过去两周甚至更长的时间里,200日移动均线是人们关注的主要焦点。本月18日,EUA在试探了四次之后最终突破这一均线。很明显,市场大量的短仓方同样也在盯着200日移动均线,对违约的担心触发了补仓潮,使得价格快速突破了24.00欧元。

补仓的趋势似乎还在继续,市场也在紧盯今年2月份25.86欧元和1月份25.90欧元的高点。根据交易曲线,上周四的高点已经越过了从去年7月(30.34欧元)至今年3月(14.34欧元)跌幅后反弹的阻力位(斐波纳契回调线61.8%)。当市场开始瞄向去年12月份27.14欧元和9月份27.56欧元的高位时,价格突破30欧元的预期就显得不那么夸张了。

然而在穿越斐波纳契回调线后,如果这轮反弹后续动力不足而转变为跌势的话,还有一条技术线也值得关注,它与2013年至2016年价格趋势线的14.34欧元的区域巧妙地相交了。

这里画了一条2013年到2016年大致的趋势线。上面的这张周线图显示,趋势线与200周移动均线的14.34欧元区域相交。当前这个相交区域价格大约在15.00-15.75欧元之间。如果我们再回到基本面,并考虑到市场平衡状况,这有可能也会是未来该有的合理价格。